3-НДФЛ образец заполнения

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации.

Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов.

Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

Общие правила

Бланк декларации можно заполнить:

- Вручную. Необходимо использовать синие или черные чернила. Поля заполняются слева направо с крайней ячейки. Информацию необходимо указывать печатными символами по образцу с сайта Налоговой службы. В пустых ячейках ставятся прочерки. В полностью пустых полях также должны стоять прочерки в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New размером 16-18.

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

- если страниц раздела не хватает, нужно использовать дополнительные;

- все суммы, кроме налога, указываются с копейками;

- сумма налога округляется по стандартным правилам (до 50 к. — отбрасывается, 50 к. и более — округляется до рубля);

- если в декларации отражаются доходы, полученные в иностранной валюте, их следует перевести в рубли по курсу ЦБ РФ на дату получения;

- страницы формы следует пронумеровать в специальном поле «Стр.», при этом номер «001» присваивается титульному листу;

- необходимо приложить документы (копии), подтверждающие отраженные в декларации сведения (их также можно перечислить отдельным списком в произвольной форме);

- на титульном листе указывается количество листов декларации и количество дополнительных (подтверждающих) документов.

Заполнение титульного листа

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

- Номер корректировки. При сдаче первичной декларации ставится «0», при повторной — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды других периодов: 21 — I квартал, 31 — полугодие, 33 — 9 месяцев.

- Отчетный период. Указывается соответствующий год — 2017.

- Код налогового органа, в который подается декларация. Это четырехзначный код, первые две цифры которого соответствуют коду региона, а последние — коду налоговой инспекции.

» data-medium-file=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL-212×300.jpg» data-large-file=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL-724×1024.jpg» loading=»lazy» title=»Заполнение титульного листа» src=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL.jpg» alt=»Форма 3-НДФЛ, титул» width=»1654″ height=»2339″ srcset=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL.jpg 1448w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL-212×300.jpg 212w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL-768×1086.jpg 768w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/3NDFL-724×1024.jpg 724w» sizes=»(max-width: 1654px) 100vw, 1654px» /> Титульный лист декларации 3-НДФЛ

Далее заполняются сведения о налогоплательщике. В поле «Код страны» для России ставится код «643». Следующее поле «Код категории налогоплательщика» является очень важным.

Данные для него берутся из приложения 1 к порядку заполнения отчета из упомянутого Приказа ФНС. Мы перечислили эти коды в таблице:

к содержанию ↑Таблица. Код категории налогоплательщика для 3-НДФЛ

Далее идет блок информации о налогоплательщике. Необходимо указать:

- фамилию, имя и отчество (при наличии);

- дату рождения в формате XX.XX.XXXX;

- место рождения.

В следующем блоке приводятся реквизиты удостоверяющего личность документа. Прежде всего указывается его код. Для паспорта — код 21, для других документов код нужно взять из приложения №2 к порядку заполнения формы (в Приказе).

Последний в этом блоке параметр — статус налогоплательщика. Как его заполнять, указано в самой форме:

- лицо, являющееся налоговым резидентом России, ставит значение «1»;

- лицо, не являющееся налоговым резидентом — значение «2».

Нижняя часть титульного листа заполняется в случае, если декларация подается представителем налогоплательщика. В соответствующем поле указывается код «2», а далее — информация о представителе:

- имя, фамилия и отчество физического лица;

- полное наименование юридического лица.

Ниже необходимо указать документ, на основании которого действует представитель. Кроме того, копию этого документа нужно приложить к декларации.

к содержанию ↑Заполнение раздела 1

Этот раздел отражает сумму налога, которая подлежит уплате в бюджет либо возврату, если налог был переплачен.

В строке 010 нужно указать:

- 1 — если налог подлежит доплате;

- 2 — если налог должен быть возвращен из бюджета;

- 3 — если налог равен уплаченному, то есть ни доплаты, ни возврата производить не нужно.

В строке 020 указывается код бюджетной классификации, в строке 030 — код по ОКТМО.

Строки 040-050 являются результирующими, то есть их показатели вычисляются на основании данных, представленных на следующих листах деклараций. Другими словами, эти строки заполняются в последнюю очередь. Если по итогам расчета НДФЛ получился к уплате в бюджет, эта сумма отражается по строке 040, если возврату из бюджета — в строке 050.

» data-medium-file=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-300×199.jpg» data-large-file=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-1024×679.jpg» loading=»lazy» title=»Заполненный раздел 1 с суммой НДФЛ к возврату» src=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44.jpg» alt=»3-НДФЛ, раздел 1″ width=»1654″ height=»1097″ srcset=»https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44.jpg 1654w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-300×199.jpg 300w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-768×509.jpg 768w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-1024×679.jpg 1024w, https://kontursverka.ru/wp-content/wp-content/uploads/2018/02/44-420×280.jpg 420w» sizes=»(max-width: 1654px) 100vw, 1654px» /> Заполнение раздела 1 декларации 3-НДФЛ

к содержанию ↑Правила заполнения декларации 3-НДФЛ

Вручную

Есть два способа. Первый – распечатать бланк и вписывать данные в клеточки от руки. Второй – заполнить на компьютере в формате PDF или Excel, а потом распечатать.

В любом случае придерживайтесь правил:

- Пишите синей или черной ручкой.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих код.

- Когда пишете вручную, заполняйте поля слева направо. Если останутся пустые клеточки, нужно проставить прочерки. Например, графа «код ОКТМО» имеет 11 клеточек. Восьмизначный код вписываем, например вот так: «45380000—»

- Если заполняете на компьютере, выравнивайте по правому краю. Прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Нельзя исправлять, зачеркивать или замазывать.

- Каждую страницу нужно подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, вложите в пакет документов нотариально заверенную копию доверенности.

- Сумма НДФЛ указывается в полных рублях. Копейки округляются (до 50 – в меньшую сторону, равно или больше 50 – в большую).

- Доходы в иностранной валюте пересчитывайте в рубли по курсу ЦБ на дату их получения.

- В специальном поле нужно проставить нумерацию страниц. Ячейка содержит 3 клеточки. Например, 003 или 011.

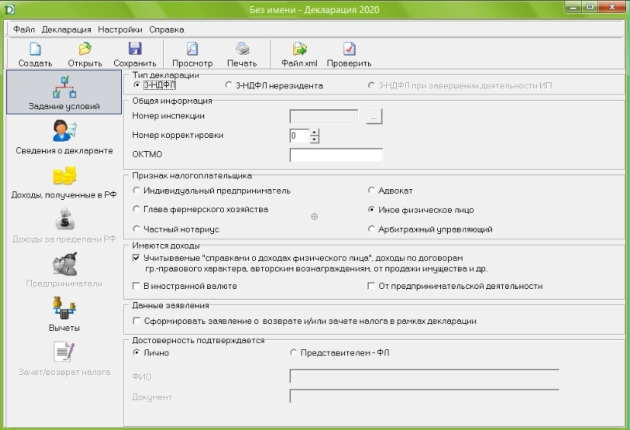

Программа «Декларация»

Можно заполнить 3НДФЛ с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Если хотите заполнять декларацию таким образом, скачайте и установите программу «Декларация» на своем компьютере.

В программе вы увидите 7 вкладок, но не все из них активны. По мере заполнения они разблокируются. Для начала нужно выбрать вариант заполнения «3НДФЛ».

Далее по порядку передвигайтесь по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты», «Зачет/возврат налога».

После внесения всех данных нажмите на кнопку «Проверить». Программа покажет какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате xml если собираетесь подать декларацию в электронном виде или распечатайте в двух экземплярах если будете подавать декларацию в ИФНС в бумажном виде.

Особенности заполнения 3-НДФЛ для имущественного вычета

Для имущественного вычета потребуется заполнить Титульный лист, Раздел 1, Приложение к Разделу 1, Раздел 2, а также Приложения 1 и 7. Остальные разделы и приложения заполняются при необходимости.

Если ваш годовой доход меньше 2 млн р. в год, вычет будет переноситься на следующий налоговый период. В этом случае вам придется заполнять декларацию на второй и третий год до получения полной суммы.

Если стоимость недвижимости меньше 2 млн. руб., право получить остаток вычета сохраняется на будущие покупки.

к содержанию ↑Пошаговая инструкция по ручному заполнению декларации 3-НДФЛ

Вручную (без программы «Декларация»)

Заполнять декларацию удобно с конца. Сначала рассчитайте сумму вычета в приложении 7, затем покажите доходы в приложении 2, потом перенесите информацию в раздел 2 и раздел 1. Не забудьте оформить титульный лист.

Как заполнить первый раздел

Перед тем как заполнять раздел 1, нужно рассчитать сумму возврата в разделе 2.

После расчета указывайте значения:

Строка 010. Пишите 2 – возврат налога из бюджета.

Строка 020 – код бюджетной классификации.

Для возврата уплаченного НДФЛ код такой: 182 1 01 02010 01 1000 110.

Стока 030 – код по ОКТМО работодателя из справки 2НДФЛ

Строка 040. Ставим ноль.

Строка 050. Переносите сумму из строки 160 раздела 2.

к содержанию ↑Приложение к Разделу 1. Заявление о зачете (возврате) налога

- Строка 095. Укажите номер заявления 1. Если у Вас несколько работодателей, то заполняете несколько заявлений (Приложений к Разделу 1).

- Строка 100. Указывается сумма налога, подлежащая возврату из Раздела 1

- Строка 120. Код ОКТМО из Раздела 1

- Строка 130. Налоговый период ГД.00.2020

- Строка 140. Название банка, где у вас открыт расчетный счет

- Строка 150. БИК банка

- Строка 160. Укажите код счета 02

- Строка 170. Укажите 20-ти значный номер расчетного счета

- Строка 180. Укажите свои ФИО

Второй раздел

Здесь вы подсчитываете сумму налога, которая вернется на ваш счет.

- Строка 001. Укажите налоговую ставку – 13.

- Строка 002. Поставьте 3 – иное.

- Строка 010 – годовой доход. Нужно посчитать по формуле: строка 070 приложения 1 + строка 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 – общая сумма доходов, которые не облагаются налогом. Если такие есть, перенесите из строки 120 приложения 4.

- Строка 030. Строка 010 – 020.

- Строка 040 – сумма вычета. Сложите строки приложения 7: 120, 130, 150 и 160.

- Строка 050. Это убытки по операциям с ценными бумагами (приложение 8 строка 040 + 050). Если таких операций не было, ставим 0.

- Строка 051. Доходы от участия в иностранных компаниях. Переносим из строки 070 приложения 2 или ставим 0.

- Строка 060. Налоговая база. Вычисляется так: строки 030 + 051 – 040 – 050. Если отрицательное значение или ноль, ставим 0.

- Строка 070. Считаем 060*13.

- Строка 080. Переносим строку 080 приложения 1.

- До 150 строки укажите налоги, уплаченные в разных случаях. Если таковых не было, везде проставляем 0.

- Строка 160. Сумма, которую вам вернут. Считаем по формуле: строки 080 + 090 + 100 + 110 + 120 + 130 – 070.

Приложение 1

В приложении нужно указать доходы, которые вы получили за отчетный период от российских работодателей. Если были поступления от иностранных компаний, нужно заполнить приложение 2. Если источников дохода несколько (например, вы меняли работу), для каждого заполняйте отдельное приложение.

Чтобы оформить приложение, вам потребуется справка о доходах с места работы по форме 2-НДФЛ. ИНН, КПП, ОКТМО работодателя указаны в этой справке.

- Строка 010. Ставка налога. Для физических лиц 13%, если иное не предусмотрено налоговым кодексом.

- Строка 020. Код дохода можно посмотреть здесь: http://www.consultant.ru/document/cons_doc_LAW_309124/fd206362ed4f4d5ebb52ef449eb38dd5c81b0e6d/#dst1. . Если вы вносите доход по трудовому договору (официальное трудоустройство), ставьте код 07.

- Строка 030. ИНН организации, которая платит вам зарплату.

- Строка 040. КПП работодателя.

- Строка 050. Код по ОКТМО работодателя из справки 2-НДФЛ.

- Строка 060. Название организации.

- Строка 070. Сумма дохода за год.

- Строка 080. Сумма удержанного налога за год.

В каких случаях требуется заполнить декларацию?

Другие случаи не предусматривают уплату налога с продажи имущества.

Как сдать декларацию?

Если хотя бы на один день опоздаете с подачей декларации, будете платить штраф 1000 руб. Оплатить налог после подачи декларации — до 15 июля. Отправить декларацию на рассмотрение в налоговую разрешается несколькими способами.

На официальном сайте ФНС подайте в электронном виде.

С помощью программы «Декларация 2020». Заполните поля и отправьте в электронном виде в ФНС.

Распечатайте декларацию с сайта nalog.ru, заполните поля вручную и сдайте лично.

к содержанию ↑Нужно ли прикладывать документы?

Из документов потребуется следующее.

Выписка из ЕГРН. Срок действия один месяц.

Договор купли-продажи (копия).

Платежные реквизиты, по которым получили деньги с продажи имущества.

Акт приема-передачи собственности.

Какой налог платить с продажи недвижимости?

Часто всего для уплаты налога с продажи пользуются налоговым вычетом, который составляет 1 млн руб.

Второй способ — уменьшить сумму за счет расходов на квартиру. Приложите документы, подтверждающие расходы на квартиру. Например, делали ремонт и потратили 1,5 млн руб.

Читайте подробнее о том, как платить налог с продажи недвижимости — здесь.

Имущественный вычет

Приобрели недвижимость в 2019 году за 2 млн руб. и через 12 месяцев решили ее продать за 2,8 млн руб. Покупателя нашли быстро и заключили сделку купли-продажи.

Для оплаты налогов воспользовались правом имущественного вычета. В этом случае для расчета от 2,8 млн руб. отнимаем 1 млн руб.

В итоге придется уплатить 13% от 1,8 млн руб., или 234 тыс. руб.

Уменьшение суммы налогов за счет расходов

Приобрели недвижимость в 2019 году без ремонта за 2 млн руб. Решили сделать капитальный ремонт, который обошелся в 1,5 млн руб. Через год продали квартиру за 3 млн руб. В этом случае платим 13% с 1,5 млн руб. или 195 тыс.

Как воспользоваться вычетом?

Сдайте налоговую декларацию и укажите, что для расчета суммы уплаты налогов использовали имущественный вычет. Впишите сумму, которую требуется заплатить до 15 июля. Проще заполнить форму 3-НДФЛ на официальном сайте налоговой.

Там возможно проверить правильность заполнения полей. Если допустите ошибку или укажете неточные сведения, эти поля будут подсвечены. В итоге самостоятельно исправите неточность и правильно сдадите декларацию.