Работать нелегально или официально: плюсы и минусы самозанятости и работы по договору

Основная задача большинства работников – зарабатывать достойные деньги. Некоторым работодателям организовать такое нелегко – с каждой зарплаты официально трудоустроенного сотрудника они дополнительно выплачивают 43% налогов в бюджет государства.

13% подоходного налога – это сумма, которая открыто удерживается с оклада. Оставшиеся 30% работодатель оплачивает самостоятельно. Таким образом у работника копится пенсия, он может получать бесплатную медицинскую помощь и претендовать на социальные выплаты.

Давайте рассмотрим пример. Допустим, вы работаете официально. Ваш оклад – 45 тысяч рублей.

С оклада вы заплатите 13% НДФЛ, значит, отдадите государству 5 850 рублей. Получите на руки 39 150 рублей.

Ваш работодатель заплатит за вас налог в 30% – 13 500 рублей. И делает он это ежемесячно за каждого сотрудника. Есть работодатели, которые хотят этой нагрузки избежать. Давайте рассмотрим, как это отражается на работниках.

к содержанию ↑Вы работаете на себя и хотите развить собственное дело? Для таких целей можно оформить кредит для самозанятых. Вы получите деньги на развитие бизнеса быстро и без лишних формальностей. Переходите по ссылке и узнайте, сколько вам одобрят прямо сейчас.

Как формируется «серый» и «черный» доход и нужно ли вам такое

Вас наверняка хотя бы раз заманивали предложением: «Мы готовы платить вам больше, но часть зарплаты выдадим просто в руки»?

Чтобы сократить количество выплачиваемых налогов и удержать сотрудников высокой зарплатой, многие работодатели переходят на «серые» и «черные» схемы выдачи зарплаты.

«Серая» схема подразумевает работу по договору с минимальным окладом, близким к МРОТ, и выдачу оставшейся суммы «в конверте» – наличными или переводом на карту от бухгалтера или руководителя.

«Черная» схема – это выдача всей зарплаты на руки сотруднику, в обход налогам.

Работников при этом заманивают получением более высокой зарплаты и умалчивают о последствиях – нет учета стажа работы, нет пенсионных накоплений, в больнице могут не предоставить бесплатную медицинскую помощь.

Больничные и отпуска тоже становятся обтекаемой темой: если официальный оклад работника составляет порядка 15-20 тысяч рублей, то претендовать ему особо не на что.

Работать без договора – и вовсе быть на птичьих правах. Работнику могут не предоставить отдых или оставить без расчета после увольнения. Если отношения работника и работодателя не регулирует трудовой кодекс, то решение всех вопросов проходит на словах и по совести.

Если вы студент в поиске подработки или выпускник вуза, нацеленный набраться опыта, или специалист, который хочет получать зарплату побольше, или работник, предоставляющий частные услуги – вы в уязвимом положении, и красивые слова эйчара или руководителя могут заманить вас на работу без официального трудоустройства и прав.

Моя подруга Олеся долгое время работала неофициально. Она не задумывалась, что это неправильно с точки зрения налогообложения, а ведь ответственность за уплату налогов лежит не только на работодателе.

Ей платили зарплату по МРОТ, часть выдавали «в конверте» на руки. Она соглашалась на любые задачи, чтобы поработать в разных компаниях и набраться опыта. Ей казалось, что трудовой договор и страховые взносы не нужны.

Пока однажды ей не задержали зарплату на целый месяц. В сложившейся ситуации она решила уволиться, но даже тогда не сумела получить положенное. Было обидно, но договора, а значит, и прав у нее не было.

Только тогда она перестала быть «вечным стажером» и больше не считала компании, которые действуют в обход законодательству, классными. Олеся поняла, как важны стабильность и прозрачность в работе. И, конечно, надоели начальники, которые ущемляли права.

С тех пор она готова работать только по трудовому договору с «белой» зарплатой или как самозанятая.

Решение о трудоустройстве ложится на сотрудника, поэтому важно подходить к этому осознанно, четко знать свои права и обязанности.

к содержанию ↑Особенности работы по трудовому договору

Официальное трудоустройство подразумевает работу по трудовому договору с «белой» зарплатой.

В трудовом договоре прописываются права и обязанности сторон. Отношения работника и работодателя регулируются трудовым законодательством с момента подписания договора.

Работодатель обязуется предоставить рабочее место, выплачивать зарплату не реже двух раз в месяц и платить даже в случае простоя. Также он предоставляет работнику оплачиваемый и неоплачиваемый отпуск и возможность выйти на больничный или в декрет.

Работник обязуется добросовестно выполнять свою работу и соблюдать внутренний распорядок компании.

«Однажды я устроилась в компанию, где мне пообещали официальное трудоустройство. А на деле я работала по договору ГПХ», – рассказывает Олеся.

Да, может быть и такое. Кроме трудового договора возможен вариант работы по договору гражданско-правового характера. Он подходит для задач с конкретным результатом – например, дизайн сайта, покраска стен, запуск рекламы в интернете и проч.

Такой договор не подразумевает работу в офисе по определенному режиму. Главное – это результат, поэтому и зарплату работнику начисляют согласно выполненным задачам.

к содержанию ↑Заключать договор ГПХ с обычными сотрудниками офиса, выполняющими текущие поручения, неверно.

Особенности самозанятости

Кроме тех, кто хочет в постоянном режиме работать на кого-то, есть и те, кто трудится на себя. Они тоже должны платить налоги на свой доход, чтобы быть защищенными с точки зрения закона.

Самозанятость – отличный вариант для тех, кто долго работал на себя и оставался «в тени», то есть не платил налоги.

В таком случае работодатель освобождается от уплаты огромного «подводного» налога в 30%, а сотрудник выплачивает с зарплаты не 13% НДФЛ, а всего 4% или 6% – это называется налогом на профессиональный доход (НПД).

Стать самозанятыми и работать на себя могут парикмахеры, мастера маникюра, сварщики, переводчики, репетиторы, копирайтеры, дизайнеры, маркетологи, кондитеры и т.д. Перечня разрешенной деятельности нет, но есть небольшой список тех, кому использовать самозанятость нельзя.

Все те, кто раньше выполнял заказы для физических лиц или работал на юридические, без возможности официального трудоустройства – теперь могут легализовать свою деятельность.

Налог, уплачиваемый самозанятыми, направляется в фонд обязательного медицинского страхования и региональный бюджет. Делать отчисления в Пенсионный фонд можно самостоятельно, ежегодно внося фиксированную сумму.

Работа в рамках закона позволяет чувствовать себя спокойно и не бояться наказаний со стороны налоговой. Можно открыто рекламировать свою деятельность и расширять список клиентов, ведь существует множество компаний, которым важно работать официально. Кроме того, у банков есть выгодные кредиты для самозанятых.

Также самозанятость защищает от недобросовестных заказчиков – если кто-то нарушит права работника, он сможет законно отстаивать их в суде.

Основные различия самозанятости и работы по трудовому договору

Выбирая между самозанятостью и основной работой, нужно взвесить все за и против. Предлагаем рассмотреть различия работы по договору и на себя.

Основные различия самозанятости и работы по трудовому договору

Выбор – работать нелегально, как самозанятый или искать компанию с официальным трудоустройством – зависит от сознательности работника и его потребностей.

Кому-то важен престиж и стабильность, кто-то хочет реализовать себя, работая на разных заказчиков, а кто-то – просто не хочет платить налоги. К счастью для всех, последних становится меньше.

Подумайте, каким вы видите идеальное место работы. Вам нужны пенсия и место в офисе, или вы хотите работать исключительно из дома по своему режиму? Время меняется, и многие крупные работодатели идут навстречу сотрудникам. Возможно, работу мечты получится организовать даже в крупной компании.

Выбирая работодателя, в первую очередь ориентируйтесь на собственный комфорт и безопасность. И, конечно, думайте о будущем.

к содержанию ↑Налоги

Рассмотрим все выплаты.

По закону работодатель выполняет функцию налогового агента. Это значит, что с вашей зарплаты удержат подоходный налог. Поэтому, когда устраиваетесь на работу, спрашивайте: вы получите обещанные 30 000 уже на руки или из них ещё придется вычесть 13% налога, чтобы узнать свою реальную зарплату?

Страховые взносы

Эти расходы уже не вычитаются из зарплаты, а ложатся на плечи работодателя, и они ого-го какие!

- Страховые взносы в пенсионный фонд. Эти отчисления теоретически гарантируют вам начисление пенсии в будущем и содержат пенсионеров сейчас;

- Страховые взносы в фонд обязательного медицинского страхования. На эти налоги содержится бесплатная медицина;

- Страховые взносы в фонд социального страхования. А благодаря этим взносам можно пару дней поболеть дома и не потерять всю зарплату за пропущенные дни. Благодаря этому же фонду обеспечиваются выплаты работникам, получившим производственную травму, и отпуск по беременности и родам и по уходу за ребенком.

Минимум, который идёт на страховые взносы, равен 30% от вашей зарплаты до удержания НДФЛ.

То есть заработали вы 30 000. На руки получите 26 100. Ваш НДФЛ – 3 900 – отправят в налоговую. А сверху прибавят минимум 10 000 от себя на страховые взносы. Итого в налоговую и разные фонды уйдет 13 900 – почти половина от того, что вы заработали!

Официальное трудоустройство: что такое трудовой договор, ГПХ и самозанятость

к содержанию ↑Обязательства

А помимо этого у вас с работодателем есть море взаимной ответственности. Вы должны соблюдать внутренний распорядок предприятия и систематически выполнять обязанности, предписанные должностной инструкцией. Платят вам тут за процесс выполнения работы! А вот результат — уже скорее дело вашей совести и терпения начальника.

Работодатель же обеспечивает условиями: дает рабочее место, необходимое оборудование, может, даже спецодежду. Оплачивает вам предусмотренный ТК отпуск. Если вас сократят, то при трудностях с поиском работы, вы ещё 3 месяца будете получать зарплату просто так!

к содержанию ↑Словом, устроить работника по трудовому договору — серьезный и совсем недешевый шаг для компании.

Гражданско-правовой договор (ГПХ)

Гражданско-правовой договор работает иначе. Вы тут выполняете конкретный заказ, а работодатель обязан заплатить за заранее оговоренный результат. Все!

Вот эта история точно не про ГПХ. Вы или работаете и получаете награду за выполненные требования, или скучаете, но без денег.

ГПХ с физлицом

Отчисления при заключении ГПХ с обычным гражданином не особенно отличаются от трудового договора, но все же выгоднее для работодателя.

Он также является вашим налоговым агентом, потому удерживает и отправляет в налоговую ваш подоходный налог (НДФЛ). Обычно добавляет от себя сверху отчисления в Пенсионный фонд и Фонд обязательного медицинского страхования. Все, в Фонд социального страхования отчисления не платятся за очень редкими исключениями.

к содержанию ↑ГПХ с ИП

По ГПХ на работу устраиваются и индивидуальные предприниматели (не забываем, что они тоже относятся к физлицам). И для работодателя это еще выгоднее, потому что ИП за себя сами платят все налоги.

Выглядит это так: вам на расчетный счет приходит вся сумма за проделанную работу. С нее вы платите налог на доход в зависимости от выбранного налогового режима. Страховые взносы для ИП фиксированы, и их вы тоже платите самостоятельно.

Идеальный расклад для работодателя!

ГПХ с самозанятым

Само слово «самозанятый» — это народный фольклор, в налоговом кодексе такого термина нет. Речь тут о налоговом режиме, который называется «налог на профессиональный доход (НПД)». С 2020 года режим действует в 23 регионах страны.

Самозанятые платят 4% от дохода, полученного от физических лиц, и 6% – с юридических лиц.

То есть красим ноготочки соседке, заработали 1000, в налоговую отправим 40 рублей. Написали статью для фирмы, получили 1000 рублей, в налоговую отправили 60. Все, это все отчисления, ни вы, ни ваш работодатель не заплатите больше ничего.

Налог на профессиональный доход могут применять обычные люди или ИП. При этом первые страховые взносы вообще не платят, а для вторых они становятся необязательными!

к содержанию ↑Как официально работать на двух работах?

Многие желают устроиться на вторую, а то и третью работу. В таком случае речь идет о работе по совместительству, которая имеет свои особенности. В частности, устроиться на дополнительную работу могут не все категории граждан, а рабочее время имеет строгие временные ограничения.

Эти и другие особенности будут рассмотрены далее.

На сколько работ можно устроиться?

Законом не воспрещается устраиваться на вторую работу официально. Но при этом, работа на втором рабочем месте будет осуществляться по совместительству, а первая – считаться основной.

Работать по совместительству можно не на одной, а даже на нескольких работах, при условии, что не превышаются нормы рабочего времени, и сотрудник успешно совмещает основную и дополнительные работы.

к содержанию ↑Обратите внимание, что согласно закону, работа на втором месте не должна превышать 4 часов в день или 20 часов в неделю. Исключение, если предприятие, на котором лицо числится как на основной работе, простаивает или же человек временно не может работать на ней по состоянию здоровья.

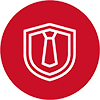

Виды совместительства

Совместительство бывает двух видов:

- Внутренний. Когда человек занимает на одном предприятии несколько должностей. К примеру, секретарь на основной ставке и учитель по совместительству. Такой работник выполняет различные трудовые функции в одной компании, причем согласно двум отдельным трудовым договорам, которые он заключает с одним и тем же юридическим лицом. Такой вариант оптимален со стороны и работника, и работодателя. К тому же нет необходимости собирать новый пакет документов, поскольку работодатель может снять копии с имеющихся у него оригиналов.

- Внешний. Когда работает на разных организациях и выполняет схожие работы. К примеру, бухгалтер работает одновременно на двух предприятиях, то есть его рабочие места не взаимосвязаны. Конечно, при внешнем виде трудоустройство несколько затрудняется, к тому же могут возникнуть некоторые затруднения при получении выплат. Так, нюансы такого совместительства будут рассмотрены далее.

Трудоустройство на второй работе предполагает соблюдение следующих условий:

- наличие основного рабочего места;

- обязанности на второй работе выполняются в свободное от основной время;

- совместителем заключен трудовой договор, который регламентирует его права и обязанности.

Как устроиться на второе место работы?

Для трудоустройства необходимо предоставить в организацию, куда вы устраиваетесь по совместительству, следующие документы:

- Паспорт и его копию.

- Диплом и его копию.

- Справку, взятую с основного места работы.

- Копию трудовой книжки.

Также вам понадобится согласовать графики работы на основном и дополнительном месте.

После предоставления бумаг необходимо выполнить следующие действия:

- Подписать трудовой договор, в котором будет указано, что сотрудник работает по совместительству. Так, образец трудовой книжки по совместительству предлагается скачать тут.

- Ознакомиться со своими должностными обязанностями и подтвердить прочтение с помощью личной подписи.

- Ознакомиться с приказом о зачислении в штат.

к содержанию ↑Обратите внимание, что заводить вторую трудовую книжку при устройстве на работу не нужно – достаточно предоставить копию уже имеющуюся. При желании, вы также можете потребовать внести сведения о дополнительной работе в основную трудовую.

Кому запрещено работать в двух местах?

В ряде случаев, лицо все же не имеет права на трудоустройство на вторую работу. Сюда относятся:

- несовершеннолетние, поскольку для них есть ограничение по нормам рабочего времени;

- лица, которые работают на тяжелом или опасном производстве;

- водители;

- судьи;

- адвокаты;

- работники правоохранительных органов;

- работники прокураторы;

- лица, работающие во внешней разведке;

- работники муниципалитета;

- лица, которые являются депутатами или членами правительства.

Особенности второй работы

Отпуска на второй работе оформляются одновременно с отпуском на основном рабочем месте. В случае если отпуск на основном месте работы имеет большую длительность, работник имеет право взять на втором рабочем месте дополнительное время отдыха за свой счет. Кроме того, если вы проработали совместителем менее полугода, вы все равно имеете право получить отпуск авансом.

В случае если вы проработали на второй работе менее 2 лет, больничные и декретные выплачиваются только на основном месте. Если более, то выплаты по нетрудоспособности выплачиваются обоими предприятиями.

Возможно ли трудоустройство на несколько работ официально

Совместительство – это когда ты в свободное от основной работы время выполняешь другую. Там у тебя тоже есть трудовой договор и зарплата. Причем совмещать можно несколько позиций у одного работодателя или у разных: это называется внутреннее и внешнее совместительство.

Внутреннее совместительство бывает интересно самому работодателю, если его сотрудник талантлив в разных областях. Внешнее чаще актуально удаленным работникам, например, переводчикам, копирайтерам, операторам колл-центров.

Официально оформленные совместители получают те же гарантии, что и работники по основной работе, то есть отпуск и оплату больничных. В организациях с хорошим соцпакетом работникам по совместительству также дают корпоративные скидки и привилегии, например, ДМС, билеты на мероприятия и т.п.

Работать по совместительству можно не дольше четырех часов в день и не больше половины месячной нормы рабочего времени. Но если на основном месте ты освобожден от труда, то тебе разрешается работать по совместительству полный день.

Принимать в команду, правда, можно не любого работника. Например, ограничение действует на несовершеннолетних, водителей, охранников, госслужащих. Если закон не соблюдать, работодателя могут привлечь к административной ответственности.

Как устроиться на работу по совместительству

Важно не путать совместительство с совмещением: последнее не подразумевает оформление трудового договора и освобождение от основной работы.

Есть перечень документов, которые надо предоставить при приеме на работу по совместительству. Это паспорт, диплом и справка, если работаешь на вредном производстве. Дополнительно, что прямо не требуется ТК РФ, но регламентировано другими нормами, надо принести СНИЛС, военный билет, справку об отсутствии судимости.

к содержанию ↑Если ты не руководитель отдела или направления в своей компании, то рассказывать о дополнительной работе начальству не обязательно – то есть закон от тебя этого не требует. Но если тебе нужна запись в трудовой книжке, то сообщить все-таки придется.

Какие еще бонусы у совместительства

Если по разным причинам ты теряешь работу по основному месту, то твой страховой стаж не прервется, потому что второй работодатель будет продолжать перечислять взносы в Фонд социального страхования.

Напомню, что непрерывный страховой стаж влияет на размер социального пособия по нетрудоспособности:

– при страховом стаже восемь и более лет тебе будут выплачивать 100% среднего заработка;

– от 5 до 8 лет – 80% среднего заработка;

– до 5 лет – 60% среднего заработка.

Что касается трудового стажа, то Пенсионный фонд России сейчас учитывает суммарный стаж, поэтому если он прервется, ничего страшного не произойдет. При этом, если продолжать работать по совместительству, пока ищешь лучший вариант, то и трудовой стаж не прерывается. Работодатели должны отчитываться в ПФР с информацией по стажу обо всех работниках, включая совместителей.

Поэтому когда придет время выходить на пенсию, трудовой стаж будет суммарно больше, что тебе явно на руку.

к содержанию ↑Преимущества для самозанятых

Самозанятые сами выбирают с кем работать и назначают цены на свои услуги. И компанию или предпринимателя, который пользуется услугами самозанятого, нельзя назвать прямым работодателем — это скорее партнер по бизнесу. Хорошо справились с работой? Значит, получите оплату, которую заранее обговорили с партнером.

Ставки по уплате налогов минимальные, т. к. нужно платить от 4% до 6% до 2029 года. В правительстве заявили, что поднимать налоговые ставки для самозанятых не будут. Налог в 4% назначается физическим лицам и 6% юридическим лицам.

Другие преимущества самозанятых перед наемными сотрудниками.

Разрешается быть самозанятым и работать по найму. С зарплаты удержат 13% НДФЛ на основной работе, а по самозанятости заплатите 4%.

Можно подавать на налоговый вычет в 10 тыс. руб. Деньги не дают на руки, но налоговый вычет применяют к процентам для оплаты налогов. Это позволяет вместо 4% для физлиц платить 1−2% налогов.

Вести бухгалтерию и подавать декларацию в налоговую не придется. От самозанятого требуется только сообщить в налоговую, что он ведет профессиональную деятельность и заплатить 4% или 6% с прибыли.

Самозанятым разрешается выдавать клиентам чеки с помощью приложения «Мой налог». Благодаря этому сможете рекламировать себя и свои услуги, расширять клиентскую базу.

Плату за предыдущий месяц по налогам нужно проводить до 25 числа следующего месяца. Если были в отпуске или не работали, ничего платить не нужно.

Недостатки в работе самозанятых

Оплачиваемого больничного нет. Вы работаете сами на себя и если заболели, не получите выплаты.

В какое время выбрать отпуск вы выбираете самостоятельно, но помните, что за нерабочие дни вам никто платить не будет.

Самозанятых никто не заставляет платить пенсионные отчисления. Но это приводит к тому, что не засчитывается трудовой стаж. И если в банке нужно срочно взять кредит, где требуются пенсионные отчисления, вам откажут в выдаче денег.

Если у самозанятого расширяется бизнес, нанимать помощников и дополнительный персонал он не имеет права. Но проблема легко решается, если перейдете на ИП.

Доход у самозанятых ограничен. Если годовая прибыль превышает 2,4 млн руб., придется платить налог по ставке 13%.

Никаких гарантий и пособий. Самозанятые рассчитывают только на свои силы.

Запрещается работать с работодателем, с которым составляли трудовой договор менее двух лет назад.

Следующая